首页

直播

专题课

套餐课

讲师

合同

翻译

可以继续在手机上浏览学习

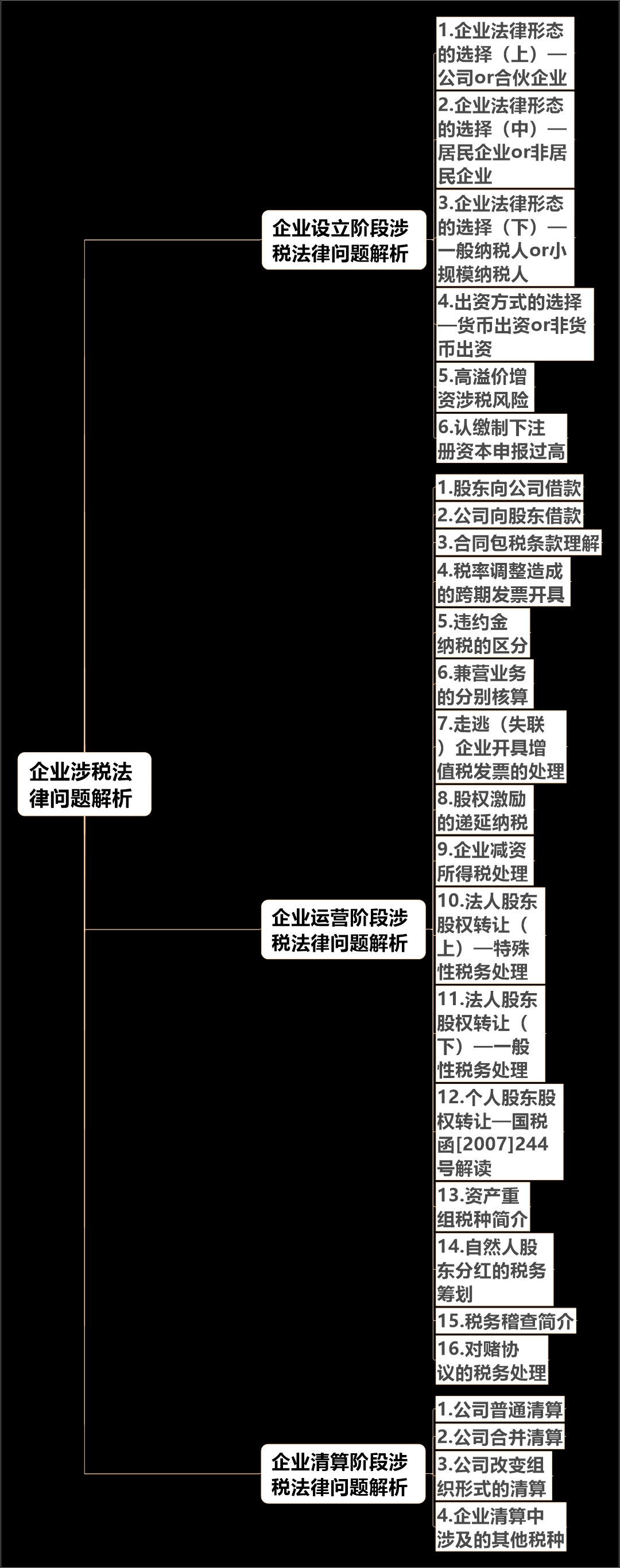

企业涉税法律问题是企业设立和经营过程中需要重点关注的领域。

课程中将以企业防范涉税风险为切入点,从企业设立、企业经营和企业清算三大涉税主题进行逐步讲解,并就特殊性税务处理、非货币性资产出资、股东向公司借款、企业减资所得税处理、法人股东股权转让特殊性税务处理等企业涉税法律问题结合实际案例分析了税务机关和司法机关从各自角度对企业涉税法律问题的处理原则。

1.企业法律形态的选择(上)—公司or合伙企业

2.企业法律形态的选择(中)—居民企业or非居民企业

3.企业法律形态的选择(下)—一般纳税人or小规模纳税人

4.出资方式的选择—货币出资or非货币出资

5.高溢价增资涉税风险

6.认缴制下注册资本申报过高

1.股东向公司借款

2.公司向股东借款

3.合同包税条款理解

4.税率调整造成的跨期发票开具

5.违约金纳税的区分

6.兼营业务的分别核算

7.走逃(失联)企业开具增值税发票的处理

8.股权激励的递延纳税

9.企业减资所得税处理

10.法人股东股权转让(上)—特殊性税务处理

11.法人股东股权转让(下)—一般性税务处理

12.个人股东股权转让— 国税函[2007]244号解读

13.资产重组税种简介

14.自然人股东分红的税务筹划

15.税务稽查简介

16. 对赌协议的税务处理

1.公司普通清算

2.公司合并清算

3.公司改变组织形式的清算

4.企业清算中涉及的其他税种

律师 税务师

南京市律协财税委委员

江苏省律协公司法委员会委员

项目经验:

具有律师、税务师“双师”资格,擅长从财税和法律的综合角度为公司提供价值。自律师执业以来,为众多企业在商事争议解决、股权收购、项目风险评估等领域提供了专业的法律意见,承办众多疑难复杂的经济纠纷诉讼和非诉案例。例如:中电电气与南京铁投建设工程合同纠纷、南京大金山养老产业发展有限公司股东出资纠纷、河南垣渑高速 BOT 项目法律服务、张北 30MW 光电项目并购、山东烟台旭鑫机械有限公司破产重整、前海泰安格(深圳)资产管理有限公司私募基金登记备案等专项法律服务。为企业客户挽回了近数十亿元的损失。

擅长领域:

民商事诉讼与仲裁、私募基金设立与备案、建设工程、公司并购与重组、税收筹划、税收争议解决